Berapa biaya asuransi banjir?

- 3287

- 424

- Alberto Lemke

Foto: Bobvila.com

Highlight

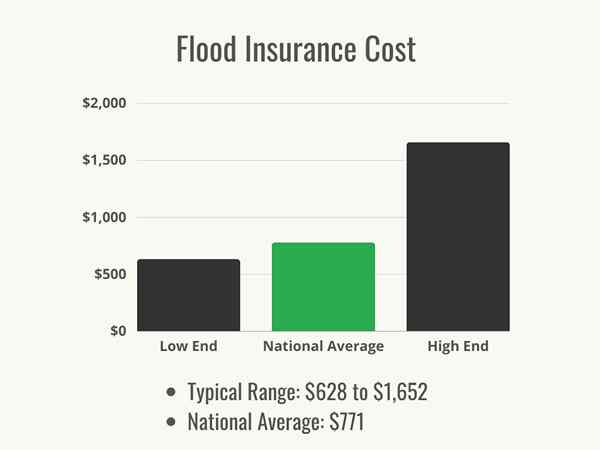

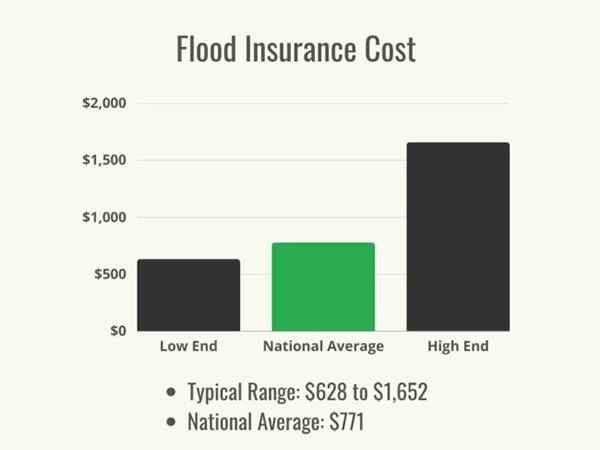

- Biaya asuransi banjir antara $ 628 dan $ 1.652, dengan rata -rata nasional $ 771.

- Biaya pasti bagi pelanggan tergantung pada risiko banjir mereka, lokasi rumah mereka, dan jumlah pertanggungan yang mereka pilih.

- Asuransi pemilik rumah bermanfaat bagi mereka yang tinggal di zona banjir berisiko tinggi, tetapi juga bisa menjadi pembelian yang cerdas bagi pemilik rumah dengan risiko banjir yang lebih rendah.

Banyak pemilik rumah yang belum membaca polis asuransi pemilik rumah mereka berasumsi bahwa mereka sepenuhnya dilindungi terhadap semua bencana alam-tetapi dalam hal kerusakan banjir, itu tidak benar. Sebagian besar polis asuransi pemilik rumah secara khusus mengecualikan pertanggungan kerusakan banjir karena satu alasan sederhana: terlalu mahal untuk dibayar. Pertanggungan banjir tidak hemat biaya sebagai inklusi dalam polis asuransi pemilik rumah umum. Akibatnya, pemilik rumah di daerah yang kemungkinan besar akan sangat ingin mempertimbangkan untuk membeli asuransi terpisah untuk banjir, dan dalam beberapa kasus, tergantung pada posisi tanah di peta zona banjir, mereka mungkin diminta oleh pemberi pinjaman hipotek mereka. Jadi berapa banyak asuransi banjir? Menurut Nerdwallet, biaya asuransi banjir antara $ 628 dan $ 1.652 per tahun, atau rata -rata $ 771. Biaya tambahan ini bisa menjadi kejutan bagi pemilik rumah, tetapi lebih baik terkejut dengan biaya tambahan asuransi banjir daripada menderita kerugian akibat banjir dan mengetahui bahwa itu tidak akan ditanggung. Pemilik rumah mungkin bertanya -tanya, “Apakah saya membutuhkan asuransi banjir?”Untuk menjawabnya, pemilik rumah perlu melihat bagaimana risiko dinilai dan memutuskan apakah polis asuransi banjir sepadan dengan biaya bagi mereka.

Faktor dalam menghitung biaya asuransi banjir

Foto: Istockphoto.com

Ada banyak hal yang tidak diketahui pemilik rumah tentang asuransi banjir. Untuk memulai, tidak semua rumah membutuhkan asuransi banjir. Dataran atau lereng bukit yang tidak dekat dengan air mungkin tampak seperti lokasi berisiko rendah, dan secara umum, mereka. Untuk memeriksa, pemilik rumah akan ingin melihat peta banjir yang disediakan oleh Federal Emergency Management Agency (FEMA), yang mengelola bencana alam dan menilai risiko bahwa daerah yang berbeda akan mengalaminya. Peta FEMA memungkinkan pengguna untuk memeriksa zona banjir mereka dengan alamat atau kode pos. Penting bagi pemilik rumah untuk memastikan untuk menemukan peta FEMA terbaru yang tersedia; Peta ini sering digambar ulang sebagai cuaca dan pembangunan membentuk kembali tanah.

Pemilik rumah yang berlokasi di zona banjir yang jelas mungkin diperlukan oleh pemberi pinjaman mereka untuk mengambil polis asuransi banjir, tetapi bagi yang lain, peta ini dapat membantu menilai risiko secara keseluruhan dan membantu mereka memutuskan apakah cakupan asuransi banjir diperlukan atau tidak atau tidak diperlukan atau tidak atau tidak. Setelah menentukan bahwa ini adalah komponen penting dalam melindungi rumah dan isinya, langkah selanjutnya adalah bagi pemilik rumah untuk mempertimbangkan bagaimana tarif dihitung. Mungkin berguna bagi mereka untuk memanfaatkan penaksir biaya asuransi banjir untuk mendapatkan gambaran tentang biaya.

Risiko dan peningkatan banjir secara keseluruhan

Peta zona banjir FEMA menunjuk area berdasarkan kemungkinan keseluruhan untuk banjir. Rumah yang dikategorikan oleh FEMA berada di dataran banjir 100 tahun menghadapi biaya tahunan yang jauh lebih tinggi daripada rumah yang berada di daerah sedang hingga rendah. Lokasi berisiko tinggi termasuk daerah dataran rendah dan daerah dengan sumber air di dekatnya, seperti daerah pesisir dan dataran banjir di dekat sungai. Pada tahun -tahun sebelumnya, FEMA menyediakan pemilik rumah di dekat dataran banjir dengan sertifikat ketinggian, yang dapat digunakan untuk menentukan risiko mereka secara keseluruhan dan menetapkan tingkat asuransi banjir mereka. Itu tidak lagi digunakan untuk menentukan tarif, tetapi mereka dapat diperoleh dan digunakan untuk mengimbangi biaya asuransi jika pemilik rumah telah mengambil langkah -langkah untuk meningkatkan rumah mereka di atas air banjir yang diantisipasi.

Pada Oktober 2021, Peringkat Risiko FEMA 2.0 diperkenalkan, yang dirancang untuk menilai risiko banjir secara lebih akurat berdasarkan data khusus untuk lokasi rumah. Sistem ini dimaksudkan untuk membuat tingkat lebih adil dengan mendasarkannya pada faktor -faktor seperti ketinggian rumah, frekuensi banjir, dan biaya untuk membangun kembali rumah jika terjadi kerusakan banjir.

Keadaan tempat tinggal dan lokasi rumah

Sementara biaya rata -rata asuransi banjir adalah $ 771, biaya dapat bervariasi berdasarkan lokasi. Beberapa negara bagian paling mahal untuk asuransi banjir adalah di timur laut, di mana negara bagian lebih rendah dan memiliki paparan pantai yang signifikan. Biaya rata -rata asuransi banjir di Florida relatif rendah di $ 628, sedangkan Connecticut, Maine, dan Rhode Island bergabung dengan New Mexico dan Hawaii sebagai negara bagian paling mahal di negara ini untuk asuransi banjir. Negara -negara dataran dan mereka yang tidak memiliki hamparan pantai atau sungai yang signifikan adalah area yang lebih murah untuk asuransi banjir. Anehnya, beberapa negara bagian yang memiliki risiko banjir yang signifikan menawarkan beberapa tingkat terendah di negara ini, seperti Texas dan Louisiana.

Bahkan di dalam setiap negara bagian, bagaimanapun, lokasi spesifik rumah dapat mempengaruhi tarif yang akan dibayar pemilik rumah. Jika rumah berada di atas bukit, misalnya, lilasannya mungkin lebih rendah daripada seseorang yang rumahnya tepat di samping tepi sungai meskipun keduanya berada di area risiko yang sama. Daftar berikut menunjukkan biaya rata -rata asuransi banjir di negara bagian tertentu:

- California: $ 916

- Colorado: $ 1.004

- Jersey baru: $ 963

- Karolina utara: $ 754

- Ohio: $ 1.248

- Texas: $ 676

Jenis kebijakan

Ada dua jenis dasar kebijakan, dengan yang pertama dikelola oleh Program Asuransi Banjir Nasional (NFIP). Cakupan dapat dibeli langsung melalui NFIP, dengan batas $ 250.000 untuk cakupan bangunan dan $ 100.000 untuk cakupan konten. Selain itu, perusahaan asuransi swasta menawarkan asuransi banjir, tetapi banyak dari kebijakan tersebut sebenarnya ditanggung oleh NFIP dan mengikuti pedoman yang sama. Beberapa perusahaan asuransi swasta memang menawarkan kebijakan yang terpisah dari NFIP dan menampilkan batas pertanggungan yang lebih tinggi.

Jenis cakupan

Apa yang ditutupi asuransi banjir? Setiap kebijakan dibagi menjadi dua kategori: cakupan bangunan dan konten. Cakupan bangunan termasuk kerusakan pada struktur bangunan itu sendiri dan hal-hal yang melekat padanya: fondasi, dinding, built-in, dan sistem rumah. Cakupan biaya penggantian biasanya akan diterapkan pada struktur oleh perusahaan asuransi NFIP dan swasta, yang berarti penyedia asuransi akan membayar biaya untuk membangun kembali rumah dengan harga pasar saat ini, lebih sedikit yang dapat dikurangkan.

Cakupan Isi Membayar untuk barang -barang pribadi dan peralatan yang tidak melekat pada struktur. Isi Cakupan dari NFIP membayar berdasarkan nilai tunai aktual dari barang-barang yang dihancurkan, yang berarti bahwa pemilik rumah akan menerima nilai yang disusutkan dari item tersebut, lebih sedikit yang dapat dikurangkan, dan tidak akan menerima versi baru dari item tersebut. Perusahaan asuransi pribadi dapat menawarkan pemilik rumah pilihan antara cakupan biaya penggantian dan nilai tunai aktual ketika datang ke konten. Setiap kategori dapat dikurangkan sendiri sebelum asuransi akan mulai membayar.

Usia rumah, desain, dan konstruksi

Rumah yang lebih baru dibangun dengan pencegahan banjir dan pengurangan dalam pikiran. Bahan konstruksi yang menahan kerusakan air dan gaya konstruksi, seperti saluran lantai terintegrasi pada tingkat yang lebih rendah untuk mempercepat drainase jika terjadi banjir, dapat mengurangi jumlah kerusakan yang disebabkan oleh banjir dan mengurangi biaya perbaikan secara keseluruhan. Akibatnya rumah yang lebih baru, terutama yang menyertakan fitur semacam ini, lebih murah untuk diasuransikan. Rumah yang lebih tua tidak akan termasuk fitur desain ini dan dapat lebih mahal untuk diperbaiki, terutama jika trim dan lantai vintage tidak dapat diganti dengan produk di luar rak dan akan memerlukan konstruksi khusus. Bahan yang lebih tua juga mungkin lebih kering dan lebih menyerap daripada bahan yang lebih baru dan dengan demikian lebih rentan terhadap kerusakan dan jamur. Oleh karena itu, rumah yang lebih tua secara umum lebih mahal untuk diasuransikan. Meninggikan rumah, memasang bukaan lantai dan saluran air, dan bahkan mengisi ruang bawah tanah (terutama di daerah berisiko tinggi) dapat mengurangi biaya polis asuransi banjir.

Dapat dikurangkan dan jumlah cakupan

Seperti halnya asuransi apa pun, total biaya polis dan biaya out-of-pocket ketika tiba saatnya untuk mengajukan klaim dapat di-tweak berdasarkan keseimbangan antara berapa banyak pertanggungan yang diinginkan pemilik rumah dan seberapa tinggi mereka ingin dikurangkan menjadi. Kebijakan dengan tingkat cakupan yang lebih rendah dan pengurangan yang tinggi akan dikenakan biaya paling sedikit, sedangkan kebijakan yang memiliki batas cakupan yang dapat dikurangkan dan lebih tinggi akan menaikkan total biaya.

Untuk rumah -rumah di mana risiko banjir lebih rendah, deductible yang lebih tinggi dapat masuk akal: dalam hal ini, asuransi dibeli untuk berada di sisi yang sangat aman, jadi menerima pengurangan yang lebih tinggi pada kebetulan klaim yang sebenarnya harus dilakukan diajukan untuk menjaga premium lebih rendah masuk akal. Namun, di daerah berisiko tinggi, cakupan rendah dan pengurangan tinggi mungkin terasa lebih baik di dompet pada awalnya tetapi akan sakit ketika saatnya tiba untuk klaim besar yang diajukan. Menyeimbangkan angka -angka ini terhadap risiko sebenarnya perlu menggunakan asuransi bisa rumit, jadi itu ide yang bagus bagi pemilik rumah untuk bekerja dengan agen yang jujur untuk membantu menemukan sweet spot.

Lokasi Isi Rumah

Asuransi banjir melalui NFIP tidak akan mencakup barang -barang pribadi yang disimpan di ruang bawah tanah, meskipun beberapa perusahaan asuransi banjir pribadi mungkin. Logikanya ada bahwa jika pemilik rumah tahu mereka berada di daerah di mana risikonya cukup besar sehingga mereka telah membeli asuransi banjir, mereka perlu berusaha melindungi properti mereka sendiri dengan menyimpannya dengan hati -hati di atas tingkat banjir jika di semua mungkin, dan dengan menyimpan item dengan nilai signifikan di lokasi di mana mereka cenderung terpengaruh. Pemilik rumah disarankan untuk menyimpan barang -barang berharga atau sentimental di lokasi yang lebih tinggi atau melindunginya dalam wadah kedap air. Di samping barang -barang sentimental, bahkan lokasi utilitas rumah adalah pertimbangan; Jika diangkat, asuransi banjir kemungkinan tidak akan mahal.

Foto: Istockphoto.com

Jenis Asuransi Banjir

Pemilik rumah memiliki opsi untuk membeli asuransi banjir melalui program asuransi banjir nasional atau melalui perusahaan asuransi swasta. Setiap jenis asuransi memiliki perbedaannya, serta beberapa pro dan kontra.

Program Asuransi Banjir Nasional (NFIP)

Asuransi Banjir FEMA melalui NFIP memiliki sejumlah manfaat bagi pemilik rumah. Pertama, dapat menawarkan perlindungan kepada pemilik rumah mana pun dan, di beberapa komunitas, kepada penyewa, terlepas dari tingkat risiko rumah. Rencana NFIP didukung oleh pemerintah federal, jadi tidak ada kekhawatiran kepada pemilik rumah tentang membayar pertanggungan yang kemudian secara ajaib menghilang ketika tiba saatnya untuk membuat klaim. Program NFIP, bagaimanapun, memiliki jumlah cakupan maksimum ($ 250.000 untuk cakupan bangunan dan $ 100.000 untuk konten), yang mungkin dianggap tidak cukup oleh pemilik rumah. Selain itu, rencana NFIP tidak akan menutupi kerusakan yang terjadi sebagai akibat dari pergeseran tanah atau yang ada di properti tetapi di luar rumah. Tidak seperti perusahaan asuransi swasta, rencana NFIP tidak dapat menjatuhkan cakupan jika penilaian risiko berubah, jadi ada jaminan cakupan yang ada yang mungkin tidak terjadi dengan perusahaan asuransi lain.

Asuransi banjir pribadi

Perusahaan asuransi pribadi dapat menawarkan batas pertanggungan yang lebih tinggi daripada NFIP, dan sering menambahkan perlindungan biaya hidup jika pemilik rumah dipaksa untuk tinggal di tempat lain selain rumah mereka selama perbaikan atau pembangunan kembali, yang keduanya merupakan manfaat yang jelas jika rumah bernilai tinggi dan berada di dalam Lokasi di mana kemungkinan kerusakan yang besar. Namun, jika tingkat risiko berubah ketika FEMA menggambar ulang penilaiannya, perusahaan asuransi swasta dapat membatalkan pertanggungan dengan peringatan yang sangat sedikit dan tanpa negosiasi, meninggalkan pemilik rumah tanpa pertanggungan dan menghadapi masa tunggu selama sebulan sebelum kebijakan NFIP yang baru dibeli akan berlaku, jadi tersebut Cakupan yang lebih baik yang disediakan oleh perusahaan asuransi swasta datang dengan risiko.

| Nfip | Asuransi banjir pribadi | |

| Kehilangan Cakupan Penggunaan | TIDAK | Ya |

| Masa tunggu | 30 hari | 2 minggu atau lebih |

| Batas pembangunan kembali maksimum | $ 250.000 | $ 500.000+ |

| Pertanggungan dapat berubah dengan penilaian risiko | TIDAK | Ya |

| Ketersediaan nasional | Ya | Tidak dijamin |

| Cakupan Bangunan Biaya Penggantian | Ya | Ya |

| Cakupan Isi Biaya Penggantian | TIDAK | Ya |

Apa yang ditutupi asuransi banjir?

Cakupan NFIP, di mana banyak perusahaan asuransi swasta mendasarkan cakupannya, akan menutupi kerusakan ketika banjir alami menutupi setidaknya 2 hektar tanah dan minimal dua properti. Cakupan ini termasuk:

- Pembersihan ruang bawah tanah yang banjir

- Sistem Listrik

- Sistem Plumbing

- Pemanas air

- Tungku

- Yayasan

- Peralatan bawaan dan portabel

- Pakaian

- Mebel

- Karya seni

- Tirai

- Lemari

Namun, asuransi banjir terbatas pada banjir yang terjadi secara alami sebagai akibat dari badai, badai, atau pengumpulan skala besar. Itu tidak akan menutupi kerusakan pada:

- Kolam renang

- Deck

- Teras

- Lansekap

- Dokumen atau uang tunai

- Barang pribadi disimpan di ruang bawah tanah

- Kendaraan

Asuransi banjir pribadi tidak memiliki batasan yang sama dengan pertanggungan NFIP, dan dapat menawarkan pertanggungan untuk:

- Kehilangan penggunaan

- Penghindaran kerugian

- Biaya penggantian untuk barang -barang

- Barang -barang yang disimpan di ruang bawah tanah

Keterbatasan ini adalah kunci untuk diingat: asuransi banjir NFIP akan mencakup barang -barang pribadi, tetapi tidak jika disimpan di ruang bawah tanah, sehingga pemilik rumah ingin merencanakannya sesuai dengan itu. Demikian pula, mereka ingin memastikan bahwa sejumlah besar uang tunai dan kertas -kertas penting atau berharga disimpan dalam wadah kedap air untuk pelestarian jika terjadi banjir.

Apakah saya membutuhkan asuransi banjir?

Menambahkan asuransi banjir ke biaya asuransi pemilik rumah bisa sulit bagi pemilik rumah untuk membungkus kepala mereka, tetapi dalam beberapa kasus itu tidak dapat dihindari. Bagaimana pemilik rumah dapat mengetahui jika mereka membutuhkan asuransi banjir? Pertama, mereka perlu memeriksa posisi rumah mereka di peta dataran banjir FEMA dengan mencari zona banjir dengan kode pos. Mereka perlu mempertimbangkan sejarah banjir di daerah itu, kedekatannya dengan badan air yang dapat atau sering melakukan banjir, dan apa yang akan hilang jika rumah mereka banjir. Faktor -faktor ini perlu diseimbangkan dengan biaya asuransi banjir, pada akhirnya menginformasikan apakah membayar asuransi banjir masuk akal. Mereka juga dapat mempertimbangkan untuk berkonsultasi dengan pemberi pinjaman hipotek mereka yang berfokus pada laser untuk melindungi investasi mereka, jadi jika pemberi pinjaman percaya bahwa rumah membutuhkan asuransi banjir, itu memang. Kerusakan air bisa menjadi mahal secara bencana, dan 1 kaki air dapat menyebabkan kerusakan senilai $ 29.000 pada rumah seluas 1.000 kaki persegi. Mereka yang tinggal di daerah dengan risiko banjir yang wajar perlu mempertimbangkan pilihan mereka dengan cermat.

Di sebagian besar lokasi, penyewa dapat membeli polis asuransi banjir untuk konten rumah mereka. Kerusakan yang disebabkan oleh properti dan struktur rumah akan menjadi tanggung jawab pemilik, sehingga penyewa tidak perlu membayar untuk pertanggungan itu, tetapi terutama di daerah berisiko tinggi itu adalah keputusan yang bijak untuk mengasuransikan barang-barang. Penyewa dapat memeriksa dengan pemilik untuk melihat apakah ada kebijakan yang ada, lalu memutuskan apakah mereka perlu membeli kebijakan untuk melindungi barang -barang pribadi mereka.

Risiko banjir

Menonton berita dapat dengan mudah membuatnya tampak bahwa banjir adalah ancaman nyata: mengubah pola iklim telah menggeser keseimbangan cuaca dan menciptakan masalah dengan air di mana tidak ada yang ada sebelumnya. Dimulai pada akhir 2021, FEMA menerapkan sistem evaluasi risiko baru untuk lebih akurat menetapkan premi untuk area yang berbeda. Penilaian ini memperhitungkan lebih banyak faktor saat menetapkan tingkat yang sesuai; Alih -alih mengandalkan ketinggian dan kedekatan dengan dataran banjir, peringkat risiko 2.0 mempertimbangkan seberapa sering suatu daerah telah dibanjiri secara historis dan berapa biaya untuk dibangun kembali untuk menetapkan tarif secara lebih adil. Penilaian ini dapat membantu pemilik rumah mengevaluasi seberapa besar kemungkinan rumah mereka akan banjir dan berapa biayanya untuk membangun kembali, yang akan membantu mereka menentukan apakah mereka menginginkan ketenangan pikiran yang diberikan oleh liputan banjir.

Persyaratan pemberi pinjaman hipotek

Jika pemberi pinjaman hipotek mengharuskan pemilik rumah untuk membawa asuransi banjir, mereka harus mematuhi.

Bahkan bagi mereka yang berada di tepi area di mana itu akan diperlukan atau yang telah melunasi hipotek mereka, masih merupakan investasi yang bijak untuk melindungi rumah dan isinya di daerah berisiko tinggi.

Foto: Istockphoto.com

Manfaat Mendapatkan Asuransi Banjir

Bergantung pada lokasi mereka, pemilik rumah mungkin tidak memiliki pilihan tentang asuransi banjir-mereka yang diharuskan membelinya oleh pemberi pinjaman hipotek mereka, misalnya. Tetapi bagi banyak orang yang tidak diharuskan membelinya, perlindungan dari salah satu perusahaan asuransi banjir terbaik masih bisa benar -benar bermanfaat. Kerusakan banjir dapat menghancurkan rumah, baik pada tahap awal merendam harta benda dan struktur dalam air yang mengandung puing -puing dan bakteri, dan kemudian perlahan -lahan dari waktu ke waktu melalui cetakan dan ketidakstabilan struktural yang dapat berkembang saat air mengering. Menemukan dan menilai kerusakan, kemudian memperbaiki atau mengganti apa yang perlu dikurangi, tidak selalu mudah dan sangat, sangat mahal. Selain itu, efek kesehatan negatif dari cetakan yang tumbuh lambat yang belum ditemukan sebagai akibat dari inspeksi yang tertunda bisa berbahaya. Asuransi banjir dapat membantu mengurangi masalah ini.

Perlindungan Keuangan

Asuransi banjir memberikan dukungan keuangan yang signifikan. Pemilik rumah yang rumahnya dibanjiri selama acara tertutup dapat diharapkan memiliki dukungan keuangan untuk membawa rumah kembali ke negara bagian pra-banjirnya, terlepas dari apa batas kredit atau tabungan mereka. Asuransi akan menutupi biaya pembersihan dan perbaikan, dan tergantung pada polisnya, itu dapat menutupi biaya sementara pemilik rumah tetap di tempat lain selama perbaikan.

Salah satu manfaat terbesar dari asuransi banjir adalah karena pertanggungan dijamin, inspeksi dan perbaikan dapat segera diselesaikan. Tanpa asuransi, layanan semacam itu akan memerlukan biaya out-of-pocket yang signifikan, yang dapat menyebabkan pemilik rumah menunda pekerjaan yang dilakukan. Masalahnya adalah bahwa air tidak peduli jika pemilik rumah memiliki cukup uang untuk menutupi biaya inspeksi cetakan atau perbaikan fondasi yang terganggu: masalahnya akan menjadi lebih buruk, tidak lebih baik, jika perbaikan tertunda. Mereka yang memiliki asuransi banjir dapat melakukan pekerjaan segera daripada membiarkan masalah berkembang dan menyebar.

Ketenangan pikiran

Terutama di daerah rawan banjir, ancaman kehilangan rumah, harta benda, dan keamanan finansial mungkin sangat membebani pikiran pemilik rumah. Setiap pemilik rumah memiliki skenario mimpi buruk di benak mereka, bertanya pada diri sendiri apa yang akan mereka ambil di jalan keluar jika mereka hanya memiliki saat -saat untuk pergi dalam kebakaran atau ancaman tornado. Banjir bisa sama tiba -tiba dan sama destruktifnya, jika tidak lebih. Memiliki pertanggungan keuangan dalam banjir dapat memudahkan pemilik rumah untuk membuat persiapan dan keputusan tentang tindakan apa yang harus diambil dalam situasi darurat.

Bagaimana menghemat uang untuk biaya asuransi banjir

Premi asuransi banjir setidaknya sebagian didasarkan pada tempat tinggal Anda dan ukuran rumah Anda karena kedua faktor tersebut mempengaruhi risiko yang diambil perusahaan asuransi dengan mengasuransikan rumah Anda. Namun, ada beberapa langkah yang dapat Anda ambil untuk membayar lebih sedikit untuk mendapatkan biaya terbaik untuk asuransi banjir dan menghemat uang.

- Tinggikan utilitas Anda. Jika tungku dan pemanas air Anda beristirahat di lantai basement, mengangkatnya di atas platform atau bahkan tumpukan blok cinder (kokoh) dapat mencegah mereka rusak segera. Tindakan ini dapat menurunkan biaya premium Anda.

- Tingkatkan properti Anda. Sementara biaya awal mengangkat rumah mungkin tinggi, itu bisa menghemat ratusan setiap tahun untuk asuransi banjir. Setelah rumah telah ditinggikan, Anda harus mendapatkan sertifikat ketinggian setiap tahun untuk menerima diskon asuransi.

- Pasang bukaan banjir atau saluran air. Ini akan membutuhkan pengeluaran awal uang tetapi akan terus menghemat premi selama Anda memiliki asuransi dan juga dapat sangat mengurangi kerusakan yang disebabkan oleh banjir.

- Tingkatkan pengurangan Anda. Jika Anda berharap untuk tetap berada di rumah Anda selama beberapa waktu, bangunlah penghematan kecil yang sama dengan yang dapat dikurangkan lebih tinggi dan jaga agar akunnya tetap dalam kondisi baik, maka angkat pengurangan Anda. Ini akan menurunkan biaya premi setiap tahun tanpa menciptakan risiko tertangkap secara finansial jika Anda mengalami banjir dan perlu mengajukan klaim.

- Melihat-lihat. NFIP adalah pilihan yang aman dan didukung dengan baik, tetapi tergantung pada keadaan Anda, Anda mungkin menemukan nilai yang lebih baik di perusahaan asuransi swasta, jadi pastikan untuk mendapatkan lebih dari satu kutipan asuransi banjir sebelum Anda menyelesaikan rencana.

- Pindah. Jika bergerak dimungkinkan dari sudut pandang keuangan dan logistik, pindah ke area yang kurang berisiko dalam hal banjir dapat menyelamatkan Anda dari premi mahal dan mengurangi kemungkinan harus mengajukan klaim di masa depan.

Foto: Istockphoto.com

Pertanyaan untuk ditanyakan tentang asuransi banjir

Asuransi banjir, sementara umumnya mirip dengan jenis asuransi lainnya, memiliki parameter dan peraturan yang berbeda dari kebijakan lain yang mungkin diketahui pemilik rumah. Akibatnya, penting bagi pemilik rumah untuk mengajukan pertanyaan agen mereka tentang apa pun yang tampaknya tidak jelas atau tidak dikenal. Masalahnya adalah ketika pemilik rumah tidak tahu pertanyaan apa yang harus diajukan, jadi berikut ini adalah beberapa pertanyaan bahwa mereka yang belum membeli asuransi banjir sebelumnya mungkin tidak tahu untuk ditanyakan.

- Apakah saya benar -benar membutuhkan asuransi banjir?

- Apakah asuransi pemilik rumah saya sudah termasuk klausa banjir?

- Apakah saya membutuhkan asuransi banjir sebagai penyewa?

- Apakah saya di zona banjir?

- Apakah kebijakan ini termasuk cakupan cadangan saluran pembuangan?

- Apakah kebijakan ini mencakup seluruh rumah dan properti saya?

- Apa titik ketinggian terendah di properti saya?

- Apakah polis ini membayar nilai tunai aktual untuk kerusakan atau nilai penggantian lengkap?

- Berapa lama masa tunggu sebelum kebijakan ini aktif?

- Apa alasan paling sering untuk menolak klaim?

- Apa proses untuk mengajukan klaim? Apakah ada batasan waktu?

FAQ

Belajar tentang asuransi banjir bisa menjadi proses yang menakutkan, terutama bagi mereka yang membeli rumah di dataran banjir untuk pertama kalinya. Berikut ini adalah beberapa pertanyaan paling umum dari pemilik rumah yang mencari asuransi banjir dan jawaban mereka untuk memberikan dasar pengetahuan untuk membandingkan produk.

Q. Bagaimana tarif asuransi banjir dihitung?

Perusahaan asuransi akan melihat peta FEMA untuk menentukan usia, ukuran, dan desain rumah, kemudian menggabungkan informasi itu dengan tingkat cakupan yang diinginkan oleh pemilik rumah dan yang dapat dikurangkan dari mereka untuk membayar. Bersama -sama, informasi ini akan memungkinkan perusahaan untuk mencapai biaya premium untuk mengasuransikan rumah. Pemilik rumah mungkin dapat mengurangi harga itu dengan menurunkan jumlah pertanggungan mereka atau menaikkan dikurangkan.

Q. Apa yang ditutupi asuransi banjir?

Ini tergantung pada perusahaan asuransi dan kontrak. NFIP memiliki dua jenis kebijakan:

- Cakupan Isi, yang akan membayar barang -barang pribadi, peralatan portabel, seni, freezer (bukan lemari es) dan isinya, dan mesin cuci dan pengering.

- Cakupan bangunan, yang akan mencakup seluruh sistem rumah seperti pipa dan listrik; peralatan dan rak buku bawaan; bahan bangunan termasuk karpet, panel, papan dinding, dan lemari; dan garasi terpisah.

Rencana komprehensif akan mencakup cakupan konten dan cakupan bangunan, dan perusahaan asuransi pribadi akan memiliki daftar spesifik yang akan mirip dengan cakupan NFIP. Pemilik rumah akan ingin memeriksa ketentuan kebijakan dengan cermat sebelum membeli kebijakan untuk memastikan komponen di rumah yang akan dikenakan biaya yang paling banyak untuk diganti dicakup.

Q. Apakah asuransi banjir dibayar setiap bulan atau setiap tahun?

Premi asuransi banjir biasanya dibayar setiap tahun, karena itulah cara paling sederhana untuk memastikan pertanggungan ada saat dibutuhkan. Karena ada masa tunggu antara saat menandatangani kebijakan dan ketika itu berlaku, pembayaran bulanan akan menyulitkan untuk melacak kapan kebijakan tersebut berlaku dan kapan tidak.

Namun, jika pemilik rumah memiliki rekening escrow dengan pemberi pinjaman hipotek mereka dan membayar asuransi dan pajak pemilik rumah mereka melalui rekening itu, mereka sering dapat memasukkan asuransi banjir mereka dan membayarnya melalui akun escrow itu, yang dapat membantu menyebarkan pembayaran keluar sepanjang tahun. Oleh karena itu, jika biaya awal asuransi adalah penghalang, pemilik rumah dapat bertanya dengan pemberi pinjaman mereka untuk melihat apakah membayar melalui escrow adalah sebuah opsi.

Q. Berapa lama asuransi banjir bertahan?

Kebijakan NFIP bertahan selama 1 tahun, dan kemudian pemilik rumah dapat memeriksa opsi pertanggungan mereka dan memperbarui. Perusahaan asuransi swasta memiliki periode kebijakan yang berbeda, jadi bijaksana bagi pemilik rumah untuk memeriksa perusahaan yang sedang dipertimbangkan dan melihat bagaimana mereka membandingkan.

Q. Apakah asuransi banjir menutupi masalah pembuangan limbah?

Cadangan limbah dianggap sebagai masalah pemeliharaan, bukan masalah banjir, sehingga tidak ditanggung oleh asuransi banjir sebagai suatu peraturan, meskipun tingkat pertanggungan NFIP tertentu akan mencakup pertanggungan selokan. Jika ini menjadi perhatian, mungkin bagi pemilik rumah untuk menambahkan dukungan tambahan untuk polis asuransi pemilik rumah mereka untuk memastikan bahwa cadangan saluran pembuangan telah ditanggung.

Q. Seberapa cepat saya bisa mendapatkan asuransi banjir?

Asuransi banjir dapat dibeli kapan saja. Namun, kebijakan tersebut mungkin tidak mengambil efek langsung-pemilik rumah tidak mau menunggu untuk membeli polis sampai badai 100 tahun sedang dalam perjalanan. Kebijakan yang dibeli melalui NFIP memiliki masa tunggu 30 hari standar antara pembelian polis dan tanggal polis berlaku, sementara perusahaan asuransi swasta biasanya memiliki masa tunggu mendekati 14 hari.

Sumber: Nerdwallet

- « Terselesaikan! Mengapa itu adalah kesalahan untuk memasang TV di atas perapian

- Cara menjaga pipa agar tidak beku dan meledak »